著名收藏大鳄的又一家上市公司——亨迪药业(今日上市)

亨迪药业在这个重要的窗口期上市,战略目的尤为明显。

来源:官网

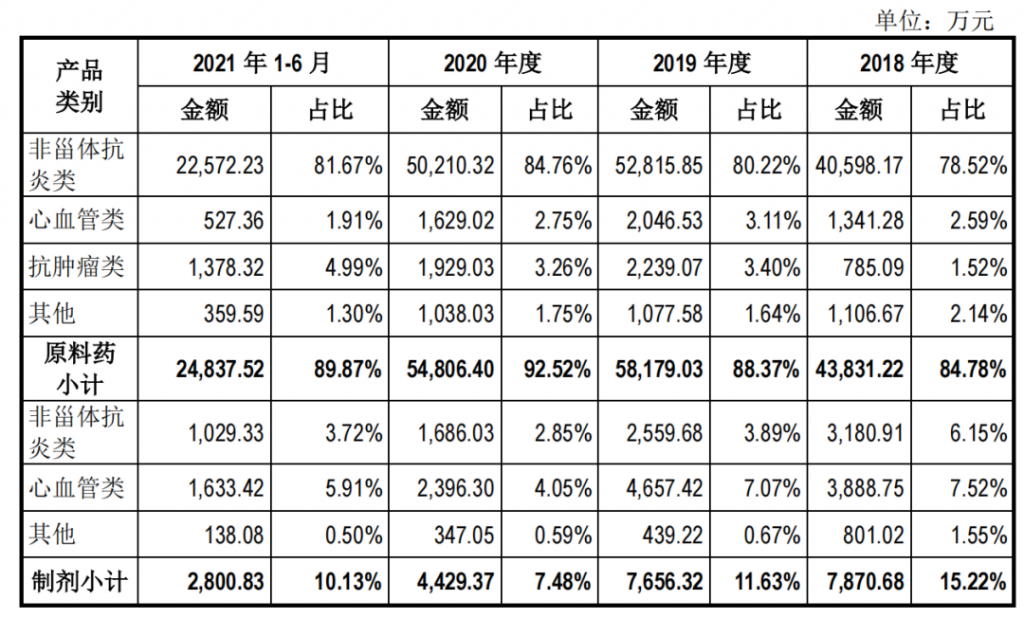

具体的产品主要为非甾体抗炎类原料药布洛芬和右旋布洛芬,心血管类原料药托拉塞米和米力农,抗肿瘤类原料药醋酸阿比特龙、磷酸氟达拉滨和盐酸格拉司琼。

2018年-2021年上半年其总营收分别为5.17亿元、6.58亿元、5.92亿元和2.76亿元,原料药产品占总营收比例分别为84.78%、88.37%、92.52%和89.87%;制剂产品只占较小比例。

亨迪药业营收组成

来源:招股书

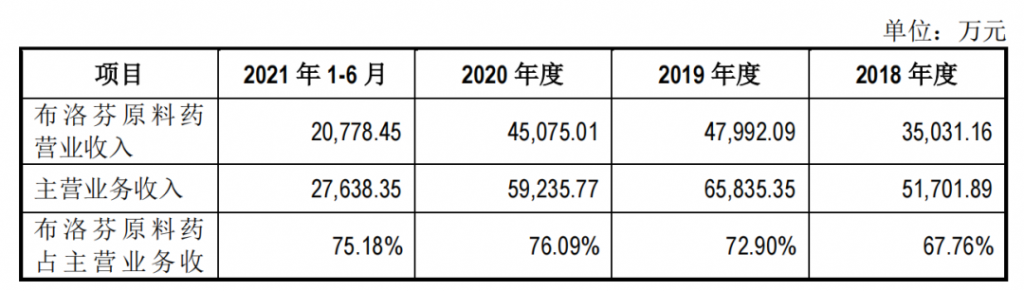

其中,原料药产品中又以布洛芬原料药为主。2018年-2021年上半年,布洛芬原料药营收分别为3.5亿元、4.8亿元、4.5亿元和2.08亿元,占总营收比例分别为67.76%、72.90%、76.09%和75.18%。

布洛芬原料药营收占比情况

来源:招股书

从营收增速来看,亨迪药业自2019年达到高点之后就出现了同比下滑。以年度前9个月财务数据为例,2021年前9个月总营收4.18亿元,同比2020年下降1%、同比2019年下降17.06%;净利润9935.23万元,同比2020年下降23.30%、同比2019年下降29.26%。

关于业绩下滑的原因,亨迪药业解释称,2018年6月起,全球布洛芬原料药主要供应商巴斯夫因技术故障,导致停产整改,此后巴斯夫在不断检修的过程中处于间歇性停产状态。因此自2018年下半年起,布洛芬原料药国际市场出现一定供给短缺,导致布洛芬原料药市场价格出现了较大幅度的上涨。2019年下半年起,巴斯夫逐步排除技术故障,并开始复产,恢复对全球客户的报价和生产供应,导致布洛芬原料药市场价格有所下滑。

国际贸易环境对亨迪药业影响很大,主要因素包括:一是其境外销售收入占主营业务收入比例分别为56.71%、63.57%、69.92%和55.59%,境外销售比例较高;二是其主要原料之一的异丁基苯供应商来自印度,同时第一大客户也是印度客户,中印边境摩擦可能导致双边经贸关系恶化,恐将造成不利影响。

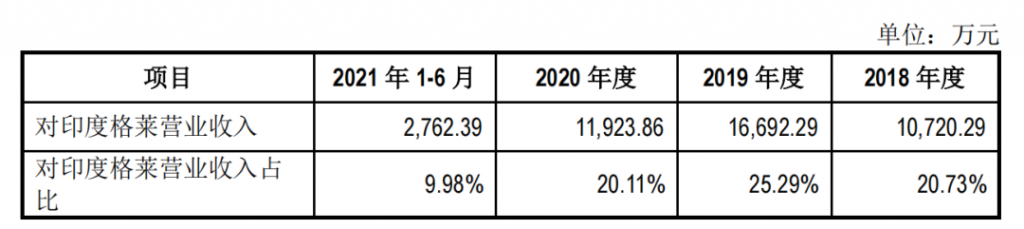

客户群体中,印度格莱为亨迪药业第一大客户。2018年-2021年上半年来自印度格莱的销售收入分别为1.07亿元、1.67亿元、1.19亿元和2762.39万元,占同期总营收比例分别为20.73%、25.29%、20.11%和9.98%。

印度格莱占亨迪药业营收比例情况

来源:招股书

除与印度格莱存在销售关系以外,亨迪药业还收购了其子公司格莱药业。2019年12月,亨迪药业首次收购格莱药业50%股权,耗资1.09亿元;2020年5月,亨迪药业再次收购格莱药业剩余50%股权,至此格莱药业成为其全资子公司。

此次上市募资主要是新增5000吨布洛芬原料药产能所需,如若顺利投产,亨迪药业将成为国内最大的布洛芬原料药生产商,在国际上也将达到举足轻重的市场地位。

布洛芬原料药的在全球范围内的主要企业包括:新华制药、美国圣莱科特、德国巴斯夫、印度SOLARA、印度IOL和亨迪药业。

其中,德国巴斯夫为国际超级化工巨头,2019财年,巴斯夫营业收入为614.11亿欧元,净利润为84.21亿欧元;美国圣莱科特是全球领先的化学中间体、特种树脂开发商和制造商,员工总数达2700多人。不过这两者并未披露其在布洛芬原料药中的市场地位。

剩余主要生产厂家中,印度IOL的布洛芬原料药产能为10,000吨至12,000吨、新华制药的产能为8000吨/年、印度SOLARA的产能为5000吨/年,亨迪药业产能则为2019年3369.44吨、2020年4239.48吨。

国内方面,布洛芬原料药的主要生产厂家只有新华制药和亨迪药业。根据已有数据显示:2019年度中国布洛芬出口数量方面,新华制药及其子公司淄博新华占比67.20%,亨迪药业占比32.80%;中国布洛芬国内销售数量方面,新华制药占比62.66%,亨迪药业占比37.34%。

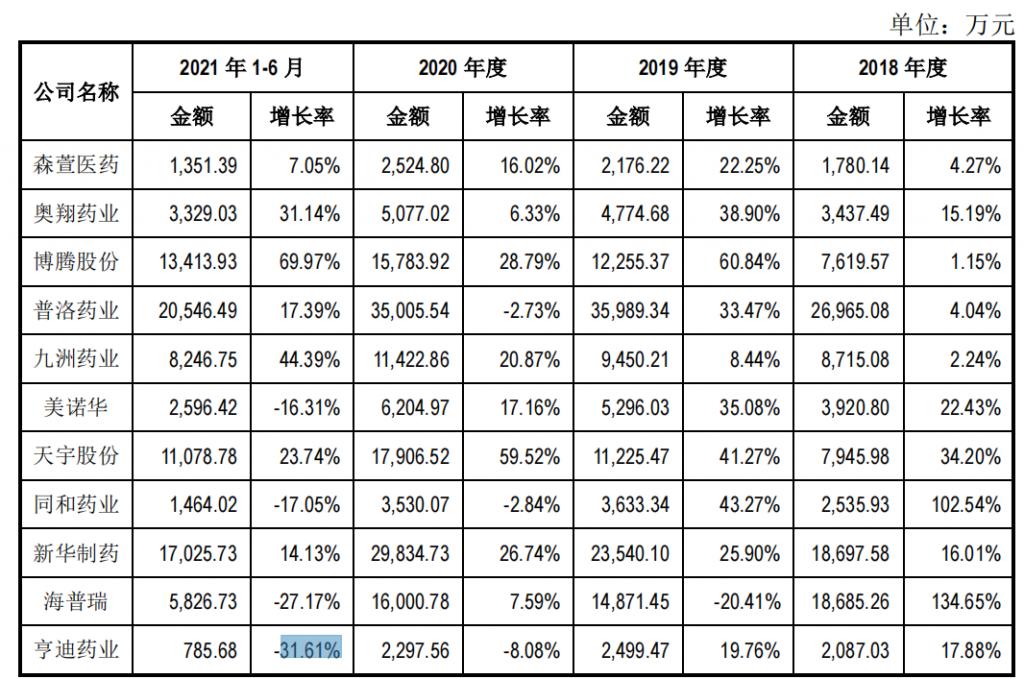

如果放在国内整个原料药行业中比较,亨迪药业的各项数据似乎不占优势。

首先是研发投入最少且增长率倒数第一。2020年,亨迪药业研发投入2297.56万元,同比下降8.08%;2021年上半年研发投入甚至只有785.6万元,下降31.61%,在同行业可比企业中垫底。研发技术人员也仅有120名,占员工总数的12.02%。

亨迪药业研发投入及同行业可比情况

来源:招股书

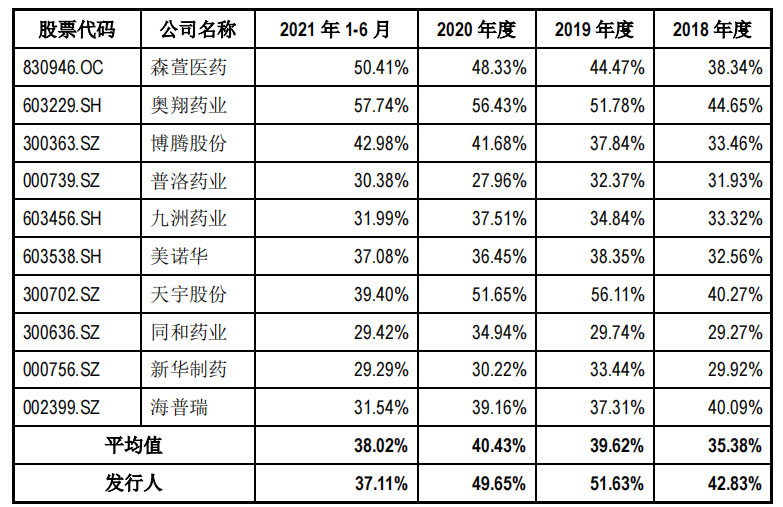

其次是毛利率连年下降,不容乐观。亨迪药业2019年-2021年上半年毛利率分别为51.63%、49.65%和37.11%,呈现不断下滑趋势。2021年上半年,亨迪药业综合毛利率已经低于行业平均值0.91个百分点。

亨迪药业综合毛利率及同行业可比情况

来源:招股书

不过,亨迪药业同时也具备较强的竞争优势:一是经过多年的客户积累,亨迪药业与众多国际巨头建立了长期稳定的供货关系,包括辉瑞、赛诺菲、强生等大药企;二是在全部产品的生产过程中均严格执行GMP规范,并通过了国家新版GMP认证,原料药产品布洛芬、米力农、盐酸格拉司琼、磷酸氟达拉滨、氟马西尼等原料药产品多次通过美国FDA的现场检查。

这位收藏家正是亨迪药业的最终实控人刘益谦。

2014年4月,刘益谦天价拍得斗彩鸡缸杯

来源:https://baijiahao.baidu.com/s?id=1586661389306736377&wfr=spider&for=pc

刘益谦的个人经历十分传奇,从炒卖国债到竞拍法人股、再到参与定增,多年来,刘益谦在资本市场名声在外,获得了“股市大鳄”、“资本大佬”等头衔。

刘益谦目前持有天茂集团(000627.SZ)66.28%股权,持有长江证券(000783.SZ)19.27%股权,同时是国华人寿等30余家企业的控股股东,业务版图涉及金融、地产、制造业等多个领域,坊间称这些关联企业为“新理益系”。2020年,刘益谦家族以400亿元人民币财富位列《2020胡润百富榜》第115位。

如今,亨迪药业的上市将为刘益谦家族的资产再次增加。

亨迪药业前身最初于1995年成立,金狮集团占股55%、中天集团占股45%;至2012年第六次股权转让时,天茂集团取得亨迪药业100%股权;2019年7月,天茂集团向上海勇达圣转让亨迪有限100%股权。

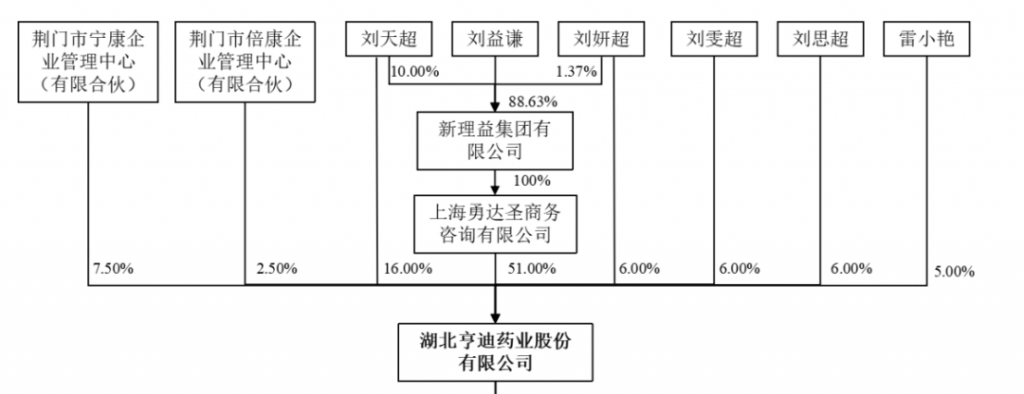

此后经历上市前的股份制改革,最终至IPO前,上海勇达圣持有亨迪药业51.00%股份;刘天超持有16%;宁康企管7.5%;刘妍超6.00%;刘雯超6.00%;刘思超6.00%;雷小艳

亨迪药业IPO前股权结构图

来源:招股书

其中,刘天超、刘妍超、刘雯超、刘思超为实控人刘益谦的儿女。刘益谦通过上海勇达圣和一致行动人直接或间接合计持有亨迪药业85%股权。

以每股发行价25.80元计算,刘益谦家族随着亨迪药业的上市,持股价值达到52.6亿元。

2、《“资本大鳄”刘益谦无法复制的发家史,是洗钱结果还是眼光独到?》,一波说,2017年12月13日

3、《湖北IPO观察|亨迪药业创业板IPO过会“资本大佬”刘益谦上市版图再扩容》,21世纪经济报,2021年7月13日

声明:本文为作者独立观点,不代表贝壳社公众号立场,仅做分享交流。如需转载,请留言。

文章评论(0)