业绩新高,毛利下滑,血管介入龙头的红利没有结束

作为“微创联合舰队”旗下唯一具有持续盈利能力的上市子公司,以及国内主动脉及外周血管介入医疗器械龙头,心脉医疗的发展动态向来备受关注。

2019—2022年,心脉医疗实现营收分别为3.34亿元、4.7亿元、6.85亿元及8.97亿元,三年增长1.7倍;同期净利润分别为1.42亿元、2.15亿元、3.16亿元及3.57亿元,三年增长1.5倍。

2022年,心脉医疗在疫情的影响下,仍能实现逆势增长,突显行业龙头效应。

其中,近年获批的创新性产品,Castor分支型覆膜支架系统是全球首款获批上市的治疗主动脉弓部病变的分支型主动脉支架,已覆盖累计超过860家终端医院;Minos腹主动脉支架是目前国内市场输送系统外鞘直径最细的腹主动脉支架产品之一,已覆盖累计超过 600 家终端医院;Reewarm PTX药物球囊扩张导管临床表现优异,已覆盖累计超过 630 家终端医院。

分产品来看,主动脉支架类产品实现营业收入7.34亿元,同比增长29.71%;术中支架业务0.85亿元,同比增长29.03%;外周介入及其他类业务实现营业收入约0.77亿元,同比增长46.65%。主动脉支架类产品占主导,但外周介入类产品增速最快。

三大创新产品

来源:公司官网

研发人员进一步扩大,增至223人,研发人员总数占公司总人数的28.37%,其中硕士及以上的人员134人,占研发人员总数的60.10%。

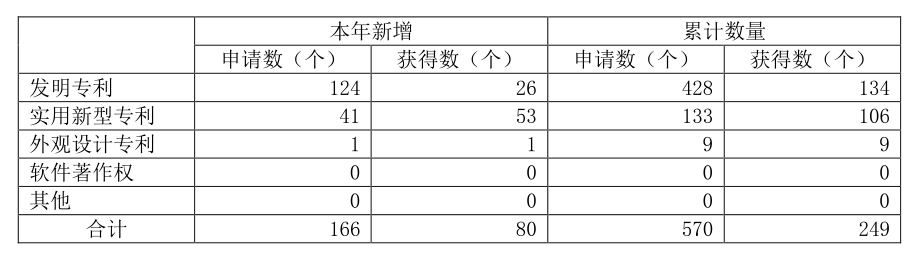

专利申请方面,累计提交专利申请166项,新增获批专利授权80项。截至2022年底,拥有已授权的境内外专利合计249项,其中境内授权专利173项,境外授权专利76项。

报告期内获得的知识产权列表

来源:心脉医疗年报

外周介入领域,腔静脉滤器完成首例上市前临床植入,血栓保护装置预计2023年完成首例临床植入,升级款裸球囊、膝下药物球囊适应症拓展产品、药物洗脱支架等有望2023—2028年陆续上市;肿瘤介入领域的TIPS覆膜支架、载药微球,微导管、微导丝等在研产品预计将于2024—2026年陆续上市。

丰富的在研产品管线为远期业绩增长提供了有力保障。

根据弗若斯特沙利文报告,2021年我国心血管介入器械市场规模为372亿元,预计到2030年市场规模将达到1402亿元,2021—2030年期间的复合年增长率为15.9%。

其中,国内主动脉腔内介入支架尚处于发展初期,2021年市场规模约为24亿元,预计2023年达到33.7亿元。主要市场参与者包括美敦力、戈尔、心脉医疗和先健科技等,其中在胸主动脉腔内介入支架市场,目前国产产品已初步对进口产品实现替代,2021年中国胸主动脉腔内介入手术中,国产产品的手术量占比已达到60.2%。

然而,近年来主动脉介入医疗器械发展较快,其广阔的市场空间和良好的经济回报吸引了众多企业加入这一领域,技术门槛不断降低,虽然心脉医疗行业龙头地位较为稳固,但在市场竞争加剧的背景下,如果单一依赖主动脉业务,将会很快陷入增长瓶颈。

数据显示,2020年-2022年,心脉医疗毛利率分别为79.1%、78.05%及75.18%,逐年下降,出现量升价跌的局面。

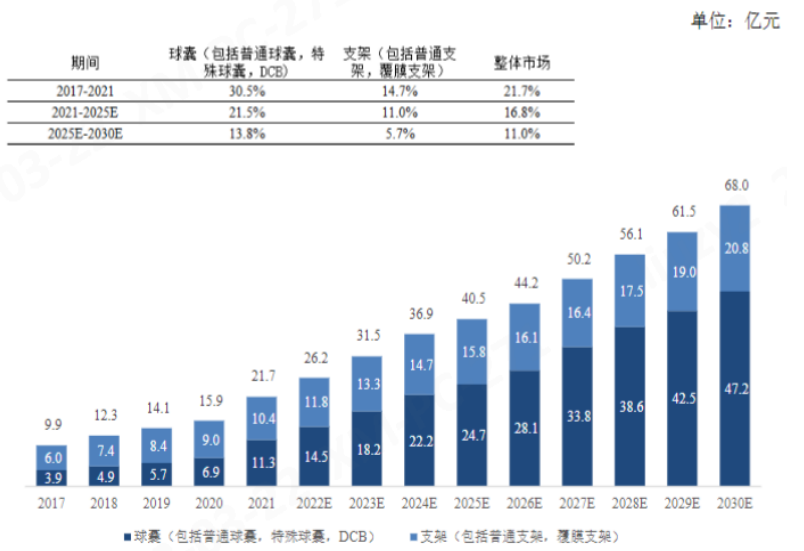

相较之下,外周血管疾病患者基数庞大,公开资料显示,2017 年国内主动脉夹层、主动脉瘤患者约200万人,而外周动脉、静脉疾病患者分别达到4711万人、1亿人。但由于外周血管疾病早期症状不明显,发病缓慢、不直接致死等因素,导致国内整体治疗渗透率处于较低水平,但同时也意味着渗透率提升空间巨大。

外周动脉介入支架和球囊市场

来源:弗若斯特沙利文

心脉医疗较早切入外周血管介入领域,已布局静脉支架、吸栓装置和滤器治疗深静脉血栓等外周静脉血管介入产品,预计于2024—2027年陆续上市,同时布局了药物洗脱支架等外周动脉血管介入产品,预计于2023—2028年陆续上市。

由于行业对应的第Ⅲ类医疗器械产品,有着严格的行业准入标准和管理规定,从研发立项至获得国内外市场准入许可周期较长,一般为5—10年,企业需要通过长期的过程积累产品专业技术和科研开发能力,新入局者很难在短时间内形成竞争力。

与此同时,为跟上未来增长的需要,心脉医疗大幅度将产能扩充15倍,计划建设包括生产主动脉、外周血管及肿瘤介入医疗器械相关产线,预计达产后将形成年产量80万。心脉医疗的前瞻性布局,或将引领国产外周血管介入器械国产替代浪潮。

虽然去年9月,国家医保局对外发布《对十三届全国人大五次会议第4955号建议的答复》,明确“创新医疗器械暂不纳入集采”,表示要在集采之外留出一定市场为创新产品开拓市场提供空间,心脉医疗短时间内不会面临集采的压力,但与创新药“内卷”相似,下一步创新医疗器械肯定也会延续“内卷”趋势。

因此,心脉医疗将目光瞄向了海外市场。

由于国内产品在人工和制造费用方面的优势,一旦产品品质达到发达国家的要求,在国际市场就会极具竞争力。

早在2018年3月,心脉医疗就开始独立开拓海外市场,并通过第三方经销商进行海外销售。

截至2022年末,已销售覆盖22个国家,业务拓展至欧洲、拉美和亚太其他国家和地区;其中,Minos腹主动脉覆膜支架及输送系统在奥地利等国实现首例植入,累计已进入13个国家。Hercules LowProfile直管型覆膜支架及输送系统在印度等国实现首例植入,累计已进入14个国家;Castor分支型覆膜支架及输送系统新增德国实现首例植入,累计已进入9个国家。Hyperflex球囊扩张导管在日本实现首例植入。

海外销售收入大幅增长,意味着心脉医疗的产品性能、品牌影响力已经可以直接对标国际医疗器械。未来,随着海外市场开拓力度的加大,海外市场将成为心脉医疗收入的重要增长点。

参考资料:

1.心泰医疗招股书,官网

2.《【中泰医药|公司点评】心脉医疗:血管介入龙头业绩亮眼,20+在研新品种护航高质量增长》,中泰医药,2023-04-02

3. 《心脉医疗拟募资25.5亿背后:中国主动脉及外周血管介入市场前景如何?》,21世纪经济报道,2023-03-30

文章评论(0)