三生制药:将迎来管线收获期

目前上市产品有全球唯一商业化的重组人血小板生成素产品——重组人血小板生成素注射液(商品名:特比澳),2023年销售额达到42.05亿元;中国首个上市的人源化单克隆抗体药物益赛普(用于治疗类风湿关节炎 、银屑病和强直性脊柱炎);重组人促红素(EPO)益比奥、赛博尔(销量近10亿元);中国大陆首款非处方脱发治疗药物蔓迪(市场占有率达70%),等等。

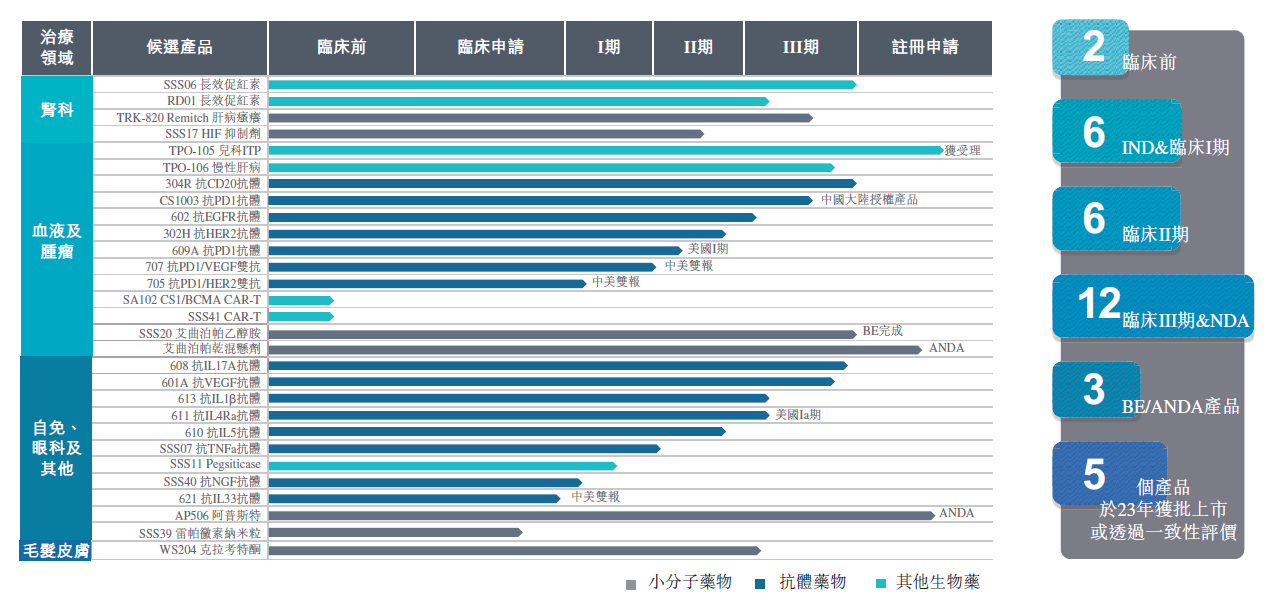

上述上市药物销量增长迅速,持续为三生制药带来业绩增量。2023年,三生制药营业收入约人民币78.16亿元,比去年同期增长13.8%。在研管线包含血液/肿瘤科13项,自身免疫及眼科11项,肾科4项,皮肤科领域1项;已有12款新药推进至临床3期或NDA申报阶段,3款仿制药品种处于BE及ANDA申报的阶段。三生制药,将迎来管线收获期。

特比澳:国产1类创新药大单品“销冠”

2024年4月,特比澳用于儿童或青少年的持续性或慢性原发免疫性血小板减少症的适应症上市。另外拟择期行侵入性手术的慢性肝病相关血小板减少症的临床试验处于3期临床。此外,特比澳在亚洲、非洲及南美洲多个国家注册,未来随着适应症的扩展,特比澳的销售情况将会愈发向好,持续为三生制药带来业绩增量。

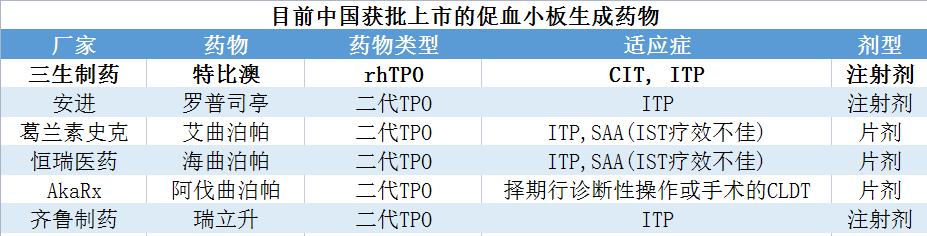

目前全球有多种促血小板生成药物获批上市,包括三生制药的rhTPO特比澳、罗普司亭、艾曲泊帕(2022年中国销售额超7亿元)、海曲泊帕(2023上半年中国销售额超4亿元,同比增长约167%)、阿伐曲泊帕(2022年中国销量超6亿元,同比增长166.42%)以及芦曲泊帕。除了芦曲泊帕,上述其他5款药物均在中国上市。

数据来源:公开资料,贝壳社制图

血小板减少症市场竞争激烈,三生制药的特比澳正面临上述新一代药物的挑战,譬如第二代TPO受体激动剂罗普司亭。

全球首个获批上市的第二代长效TPO受体激动剂是由安进原研的罗普司亭,该药在2008年8月获美国FDA批准上市、2009年2月获欧洲EMA批准上市、2011年4月在日本获批上市。该药2023年全年为安进带来14.77亿美元的收入。该药仿制药方面,2024年4月,齐鲁制药的的注射用罗普司亭N01(瑞立升)获批上市,成为首款国产注射用罗普司亭,适用于对其他治疗(例如皮质类固醇、免疫球蛋白)反应不佳的成人(≥18周岁)慢性免疫性血小板减少症(ITP)患者。此外国内布局罗普司亭生物类似药的还有泰德制药和科伦博泰等。

阿伐曲泊帕仿制药方面,国内布局企业有南京正大天晴制药(首仿及首家过评)、山东良福制药、成都倍特药业、四川科伦药业等;艾曲泊帕仿制药方面,布局企业有山东京卫制药(报产获受理)、江苏奥赛康药业、正大天晴药业集团、齐鲁制药、四川科伦药业等。

中国止血药市场在2017年突破一百亿元,2022年达到近200亿元。未来市场增长将会越来越大。三生制药的特比澳作为全球唯一商业化的重组人血小板生成素产品,虽然面对第二代TPO受体激动剂等的市场冲击,但可以见得其在rhTPO单一赛道上的优势及增长,观其销售额及增长率,未来十分可期。

益赛普

益赛普的竞争对手有艾伯维的修美乐(全球销量第一原研药,2018年全球收入约205亿美元)、西安扬森的类克、海正博锐的安佰诺、赛金的强克和百奥泰的格乐立。其中百奥泰的格乐立(中国首个获得上市批准的阿达木单抗生物类似药)是益赛普最强的国产竞争者。格乐立已获批包含类风湿关节炎、强直性脊柱炎、银屑病等在内的8项适应症,2022年销售额16214万元,2023年达25187万元(增长55.34%)。

虽然有诸多竞争对手瓜分市场,同时也出现过销量波动,但凭借全国首发优势及市场基础,以及回升的增长率、良好的销量,可以预见益赛普将持续为三生制药带来业绩增量。

益比奥、赛博尔销量近10亿元

赛普汀

在该赛道,赛普汀还面临很多挑战。其竞争对手——复宏汉霖的汉曲优体量甚至是它的十倍。2022年,复宏汉霖的汉曲优收入16.94亿元,高于赛普汀965.41%;2023年汉曲优收入26.44亿元,高于赛普汀1069.92%。赛普汀还有很长的路要走,不过其销量也是不错的,未来可期。

蔓迪:市占率超7成

此外,三生制药还有包含血液/肿瘤科、自身免疫、眼科、肾科、皮肤科领域的近30项在研产品。目前,12款新药推进至临床3期或NDA申报阶段,3款仿制药品种处于BE及ANDA申报的阶段。

数据来源:三生制药官网

相信,随着未来优势药物上市、放量,以及外部合作药物商业化逐渐成熟,三生制药将迎来管线收获期。

参考资料:

1.三生制药官网.

2.《代理艾塞那肽失利后,三生制药再度押宝司美格鲁肽》,蓝鲸财经 ,2024-05-29.

3.《三生制药公布2023年度业绩:营收同比增长13.8%,管线收获期将至》,三生制药官网,2024-03-20 .

4.《利润暴涨13826%,一家老牌Biotech的突围》,药智网,2023-11-09.

文章评论(0)