创新药撑起大半营收,翰森制药进入“仿转创”快车道

尤其是2018年以来,在药品医疗器械审评审批制度改革、仿制药一致性评价和带量采购、创新药医保谈判等一系列政策的综合作用下,仿制药价格缩水、利润被挤压,国内医药行业生存规则也逐渐发生改变,创新药优势日益凸显,极大地提升了药企发力创新药的积极性。一些药企便开始审时度势,从仿制药改道驶进创新药车道。

众所周知,翰森制药以仿制药起家,拥有奥氮平片、注射用培美曲塞二钠等年销售额超10亿元的首仿药品。但随着带量采购的品种不断扩围,翰森的仿制药业务板块不断受到冲击,2020年的营收增速明显放缓。

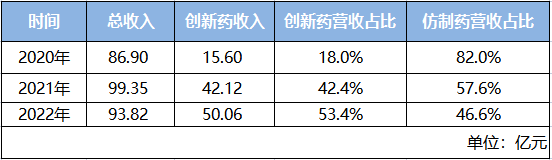

为抵消集采带来的影响,翰森制药业务结构开始发生根本性的转变,将战略重心向创新药业务转移。从近几年的创新药营收占比可见端倪:2020年全年营收86.90亿元,其中创新药收入15.6亿元,创新药收入占比还仅为18%;但到2021年全年营收99亿元,其中创新药收入42亿元,占总营收比重42.4%,翻倍增长,势头迅猛。

*根据年报数据整理

显而易见,翰森制药的创新药营收逐年稳步增长,且创新药收入已经成为驱动其业绩增长的核心动力,仿制药逐渐退居二线。如今的翰森制药,已经从做好有壁垒的高端仿制药的1.0时代成功迈进了创新药为主力的2.0时代,并逐步扩大创新优势,53.4%的创新药占比已远超如石药集团、中国生物制药等国内同体量的综合性药企。

2022年,翰森制药抗肿瘤药物产品组合共计实现收入55.22亿元,总营收占比58.9%,是其重要收入来源;中枢神经系统也是翰森制药长期以来的优势领域,2022年实现收入14.94亿元,总营收占比15.9%;在抗感染领域2022年实现收入12.49亿元,总营收占比13.3%;代谢及其它领域组合2022共计收入11.17亿元,总营收占比11.9%。从营收占比来看翰森制药近年来一直在加强肿瘤领域的地位,未来,肿瘤领域也将成为领跑领域。

*根据年报数据整理

目前四个领域拥有多个优势创新产品及重点产品问世,根据翰森制药年报披露,创新药销售收入包括阿美乐、豪森昕福、恒沐、迈灵达、孚来美五款创新药产品的收入,其中阿美乐和豪森昕福是抗肿瘤领域2022创新药营收的主要得力干将。抗感染领域,翰森制药同样拥有恒沐和迈灵达两款创新药,孚来美是翰森制药代谢领域的核心产品,目前在中枢神经系统领域,尚以精神类的仿制药为主,暂时没有先关新药上市,未来还是有很大的研发拓展空间。

阿美替尼是翰森的高品质原研新药,也是首个国内自主研发的三代EGFR-TKI,目前已获批二线治疗EGFR T790M+晚期NSCLC、一线治疗EGFR+晚期NSCLC两个适应症,均为国产首家获批且已纳入医保,先发优势显著,是抗肿瘤领域未来的明星产品,随着一线治疗适应症医保落地,阿美替尼有望在2023年保持持续高增长势头。不仅如此,自翰森将阿美替尼的海外权益授予EQRx推动新药“出海”后,2022年,英国和欧洲先后受理了EQRx递交的上市许可申请,阿美替尼将有望成为国产同类品种中首个成功出海的创新药。

豪森昕福是第二代Bcr-Abl TKI,用于治疗慢性髓性白血病,根据现有临床试验结果,疗效优于伊马替尼,且并未发现其他二代Bcr-Abl TKI使用中出现的胸腔积液或心脏毒性,安全性高,上市以来患者获益明显,长期使用患者人群持续增加于2022年首次录入国家医保目录,已成功续约继续录入国家医保目录(2022年版)。

孚来美是首个通过翰森制药自主研发的聚乙二醇修饰专有技术上市的创新药,降糖疗效明确,安全性高,且每周仅需注射一次,是中国首个原研的长效GLP-1类创新药,为中国糖尿病患者提供新的用药选择,是翰森制药代谢领域的核心创新药产品,于2020年首次录入国家医保目录,已成功续约继续录入国家医保目录(2022年版)。根据中信证券预测,孚来美2025年收入将达20-25亿元。

迈灵达是翰森制药首个自主研发的创新药,属于新一代硝基咪唑类药物,适用于治疗妇科盆腔炎、联合手术治疗化脓性阑尾炎、坏疽性阑尾炎,较上一代典型药物奥硝唑,安全性更高其于2021年12月通过医保谈判,零降价成功与国家医保局续约。2022年由于受疫情影响导致其院内销售减少,随着新冠疫情的时过境迁,2023年迈灵达在院内销量将会稳步提升。

恒沐是翰森制药自主研发的新型替诺福韦前药,也是首个中国原研口服抗乙型肝炎病毒药物,于2021年6月上市,同年即通过医保谈判被录入国家医保目录。已被纳入《CSCO肝癌诊疗指南(2022年版)》并作为I级推荐,及被纳入中华医学会肝病学分会和感染学分会联合发布《慢性乙型肝炎防治指南(2022年版)》并作为首选药物推荐。

随着四大领域布局持续加快,创新药占比逐步提升,中信证券预测2024年创新药收入有望再翻倍,突破100亿元大关,根据翰森制药年报业绩交流会,在2025年前预计上市15款创新药,创新药占比将高达80%。

翰森制药成功转型的背后,是持续高额的研发投入。2018—2022年,翰森制药研发投入占比依次为11.41%、12.91%、14.41、18.09%,18.0%。高额的研发投入使得翰森搭建了丰富的研发管线,为后期创新药产品的输入提供有力的先决条件。

根据公开数据统计,2022年,翰森制药共有9个创新药项目新进入临床(6个自研项目、3个BD引进项目),并有11个新产品获批上市,其中包括1个创新药(伊奈利珠单抗);新递交上市申请6项,其中包括创新药1项(含新增适应症):1类创新药培莫沙肽新增用于治疗未接受促红细胞生成素治疗的非透析慢性肾病患者的贫血;新获得临床批件19件。

截至目前,翰森共有超过30个创新药项目正在开展40余项临床试验,覆盖siRNA、单抗、ADC、双抗及融合蛋白等国际前沿技术领域,形成了梯队化产品管线并涵盖多个具有FIC/BIC潜力品种。

有望成为翰森的第7款创新药的培莫沙肽,是一种长效的新型多肽类促红细胞生成素(EPO)受体激动剂,唯一一款一月一次给药注射液新适应症上市申请已于2022年5月获国家药监局受理,根据医药魔方数据,培莫沙肽的销售峰值将达到15亿元。

早在2021翰森制药的业绩交流会就已披露,为达成2025年上市15个创新药的目标,计划自2022年起,每年提交8—10个临床实验申请以及1—3个新药上市申请。目前2022年已完美达标,2023年,翰森在马不停蹄地加速研发。

2022年度,翰森支付BD费用(含首付款及里程碑付款)将近2.92亿元,用于引入多款具有高市场价值的创新药,并完成多项新药交易。仅就2022的下半年开始算起,半年时间翰森制药完成4项重大BD合作,四项BD交易总金额折合人民币近50亿元,可圈可点。

8月,翰森制药以最高可达1.7亿美元的金额,从韩国TiumBio公司处获得口服非肽类GnRH受体拮抗剂TU2670在中国(包括香港、澳门及台湾)的开发、注册审批及商业化独家许可协议。

同月,翰森制药与全球健康药物研发中心(GHDDI)达成最高16.92亿元共同开发口服新冠药(3-CL蛋白酶抑制剂) GDI-4405协议。

9月,翰森制药与比利时KiOmed Pharma SA就共同开发新一代骨关节炎创新产品KiOmedinevsOne达成最高6600万欧元战略合作。

11月,翰森制药与普米斯生物就一种EGFR/c-Met双特异性抗体药物PM1080,达成一项总额14.18亿元人民币的战略合作协议。

随着BD的加速,翰森制药的产品管线不断丰富,“仿转创”的进程也在加速。

放眼国内在仿创之间转型的企业,翰森制药在创新药布局上算较早,也通过自己的高瞻远瞩,率先实现传统大型仿制药企业向创新药企转型,从如今创新药已然成为营收主要引擎,翰森制药的转型无疑是成功的。未来,翰森制药将持续发力,驶近创新药快车道。

参考资料:

1、翰森制药年报、官网

2、《翰森制药发布2022年业绩:“自研+BD”双引擎战略加速科技创新势能转化》医药魔方,2023年3月28日

3、《半年BD总金额近50亿元,翰森制药转型的倚仗是什么?》药渡Daily,2022年11月30日

文章评论(0)