干货分享 | 疫情下,医疗创业企业如何与投资机构沟通?

3、融资策略的科学制定。

4、融资准备和注意事项。

以下是贝壳社根据严晶晶分享实录内容整理(有删减):

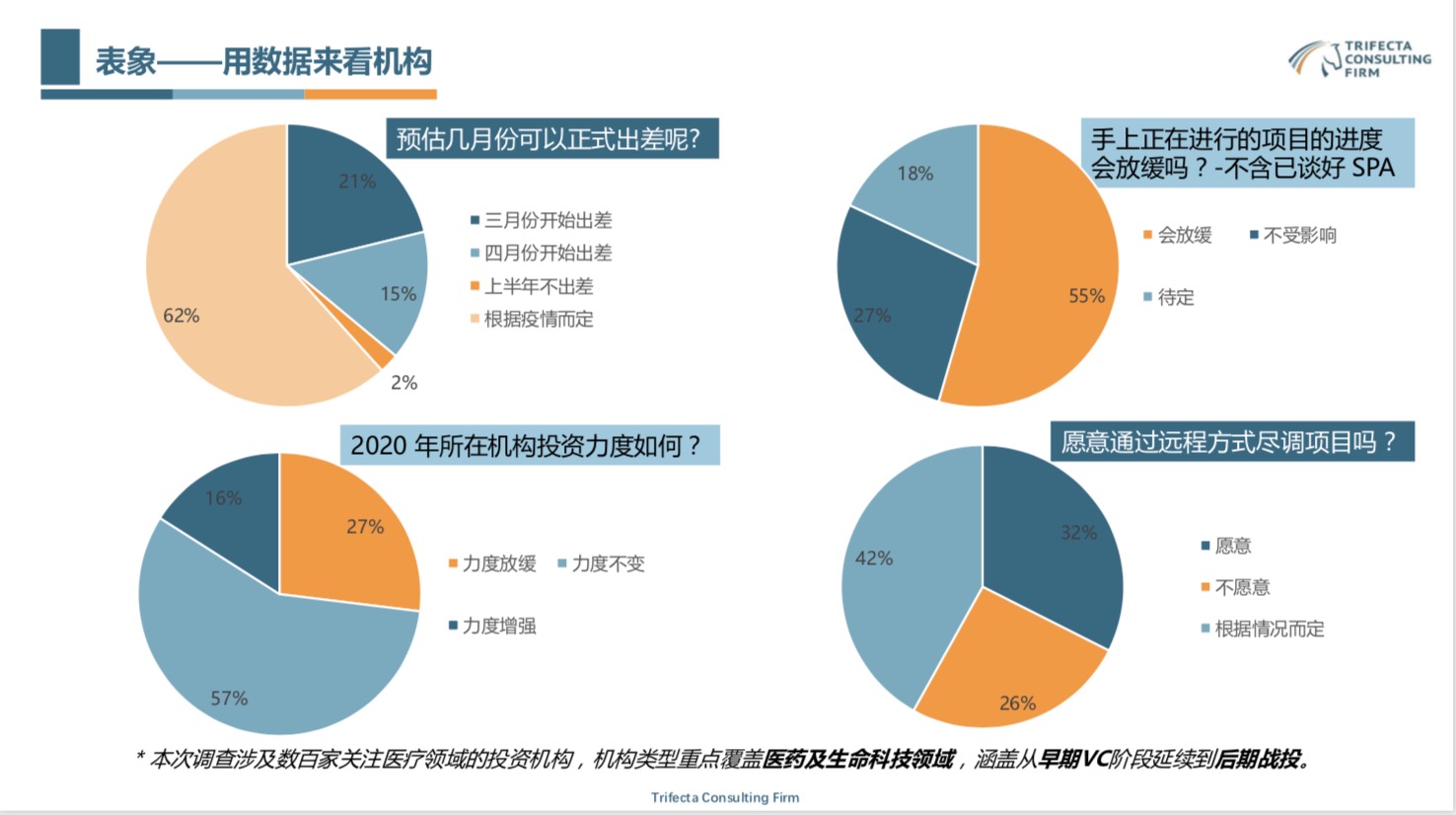

从上图看,在机构出差方面,有62%的人是根据疫情情况来看几月份可以出差,那么几乎可以预判,在“五一”前很多机构没有办法到现场工作,至少是尽量减少到现场工作。

投资效率上,超过50%的机构表示正在进行的项目进程会放缓。放缓有几点原因:第一,疫情对不同的细分行业的影响无法评估;第二,资本市场上,疫情对于医疗的二级市场,以及对于整体的二级市场的影响到底有多大尚不清晰。同时,对于去年已经做出决策但还没有签定SPA的,大多数机构表示不会有任何变化。但项目未来业绩承诺的变化,可能对估值会有一定的影响。

50%以上的人对今年整体的资本市场或医疗投资市场是持中性或看衰,但疫情具有普遍影响,但对于互联网医疗和POCT快速诊断等行业,会迎来不错的机遇。2020年,有57%的人所在机构的投资力度不变。但是这里的力度不变是指的和2019年的投资力度一样。根据我们统计, 2018年医疗项目的整体交割时间是3~6个月的话,2019年平均的时间是在8-12个月。20年各位CEO至少留出8个月的融资时间。

除此之外,32%的机构愿意通过远程去聊项目,也有42%的机构是根据情况来看。这段时间,我们也在频繁的召开机构与企业间的视频、电话会议,但目前看下来沟通效果一般。各位CEO在沟通之前要不断磨练,打磨讲述方式、逻辑表达以及话术的组织。

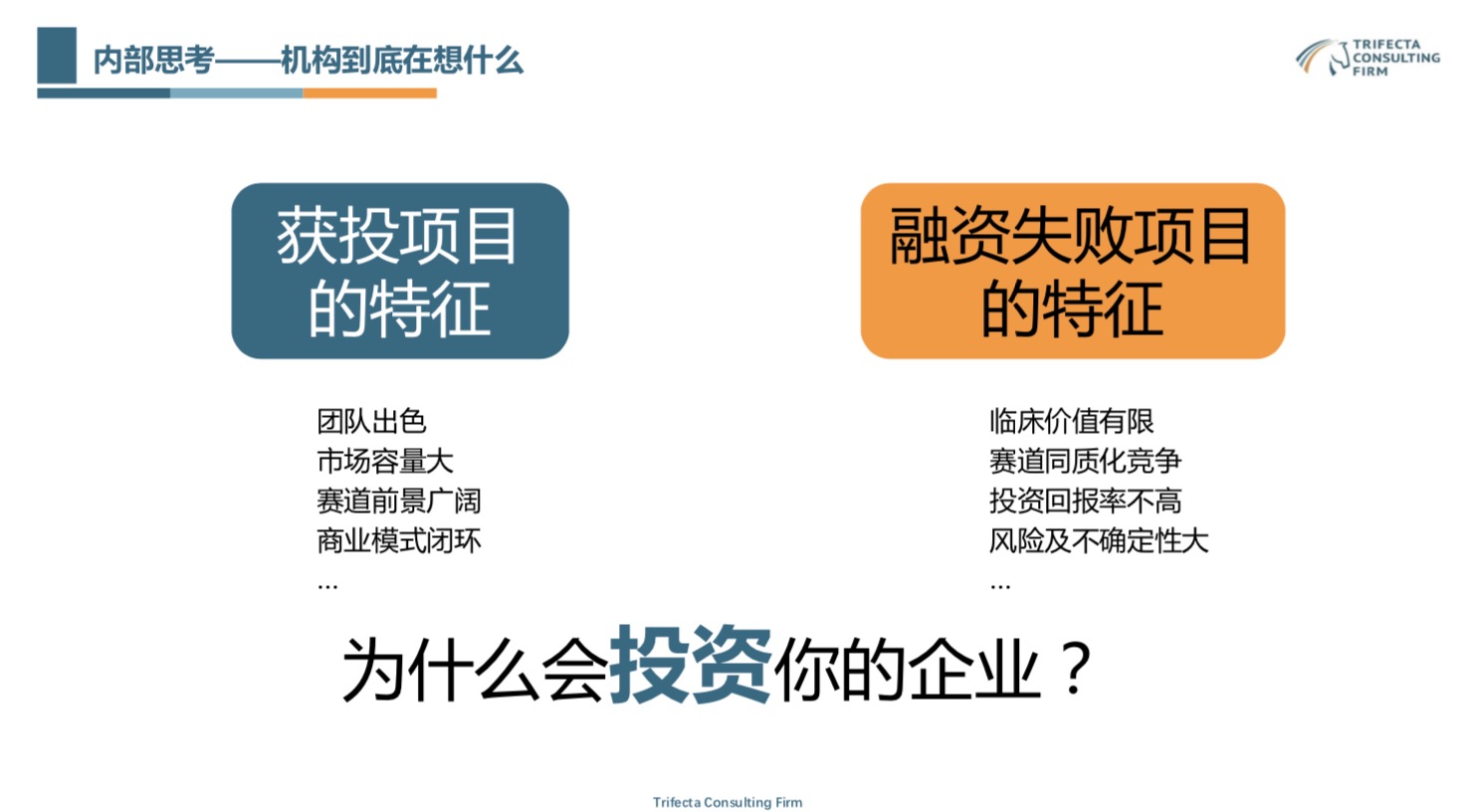

机构不投的企业主要有三类:

机构不投的企业主要有三类:

第一类,受疫情的影响,业务基本停滞,投资到了企业,企业暂时也做不了任何事,只能够给员工发工资,维持企业现金流周转的。机构在面对这样的企业的时候有两种选择——要么不投;如何觉得赛道很棒,或者对赛道情有独钟,可能再等几个月的时间,让业现金流更紧张的时候,我用一个低价去投资;

第二类,不是特别看好企业的赛道,那么机构大多选择直接不投;

第三类,这类企业目前的主营业务是无法在线化,收入产生断崖式下跌的,并且收入在受疫情影响的未来几个月难以恢复,或者在今年的收入降到冰点,这类企业机构也是不会投的。

那么哪些企业是机构在目前阶段愿意投资的呢?

1、体量足够大的企业。这次的疫情导致企业的很多竞争对手会死掉,或者说了企业本身能够在这次疫情之后,快速去抢占对手市场份额的企业;

2、与本次疫情相关的企业。在未来或者接下来的几个月或者几年,能够在快速检测即POCT、创新药、生物技术、小型化设备、基层医疗、互联网医疗等赛道占有一席之地的;

3、符合机构本身的投资策略的企业。即企业正好是机构关注的硬核科技、新生物技术,或是出于重点关注的赛道上的。

4、企业跟某个机构的有拍板权的合伙人,特别聊得来有眼缘,且你的商业模式成立。

首先,政策性贷款。这段时间包括央行以及一些国有银行针对本次疫情情况下,都给出了专项贷款金,跟医疗相关的企业,也给出了专项贷款,有需要了解的同学可以上网去搜一下,这块内容很容易查到。

首先,政策性贷款。这段时间包括央行以及一些国有银行针对本次疫情情况下,都给出了专项贷款金,跟医疗相关的企业,也给出了专项贷款,有需要了解的同学可以上网去搜一下,这块内容很容易查到。

其次,老股东帮助。在这个时候创始人一定不要害怕,要如实的去召开股东会,给股东去讲解现在面临的现状、困难,以及希望他们能够怎么样进行帮助。

第三,节流。在上半年,预计上半年企业没有任何收入的情况下,如何进行节流。涉及工资、出差、办公室的基本情况调整等等。

最后,寻求股权融资。

机构关注的是未来的增长趋势,而不是看企业现有的价值;投资机构给的估值,是基于对企业未来价值的认可,而非对于企业过去和现在的一个认可;机构看的是企业在更远的未来能有更高的增长,而不是现有的数据。

在融资之前,企业要有一套资金的完整使用规划,而不是看到了竞争对手要融资,你也开始融资,或者说片面的去追求一个高的估值。在融资的时候,更多的还是基于针对业务本身的发展所需要的资金,来去做资金使用规划。

在融资之前,企业要有一套资金的完整使用规划,而不是看到了竞争对手要融资,你也开始融资,或者说片面的去追求一个高的估值。在融资的时候,更多的还是基于针对业务本身的发展所需要的资金,来去做资金使用规划。

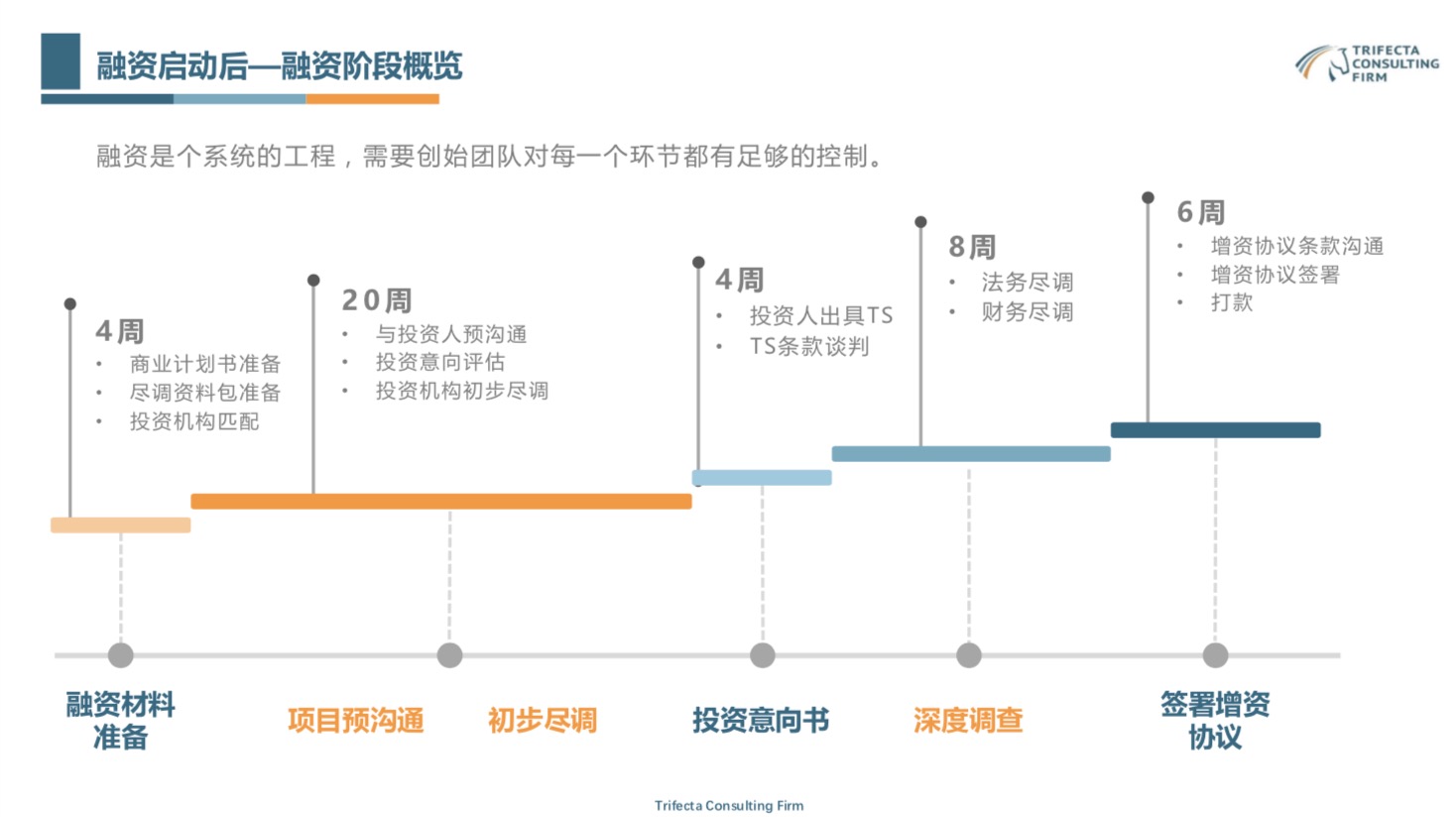

整个融资它是一个系统性的工程,分为6个环节,分别是融资材料准备,项目的预沟通,机构的初步尽调,机构出具投资意向书,尽职调查和签署增资协议。

创始团队应该对每个环节都有一个足够的把控。

比如前期,涉及到三个材料的准备——只有商业计划书便开始融资,经常会导致资料重新准备而耽搁大量时间。上一节课当中有讲到投资机构的分类,企业应该根据自身的情况,提前梳理适合的投资机构清单。材料准备通常会花一个月左右。融资过程中,切记不要忘记对高管的培训,在企业愿景、规划和预算、敏感性的数据等事项上做到口径统一。

在投资人沟通的环节,更要注意融资节奏的把控,通常采用“121的节奏”。

当你第一份商业计划书写好之后,通常要找到5~10家机构进行一个小范围的沟通,去听一下他们的判断,也听一下市场对项目的判断;这5-10家沟通完后,可以暂缓一下,对商业计划书和沟通话术进行修正和调整;

完善后,进行第二步——大面积的约见,通常建议CEO去见到30~40家机构,进展顺利的话,有些机构会进入到TS的环节。

如果没有机构进入TS环节,那么就要暂缓去见投资人,看着问题到底出在了哪儿?到底是赛道的问题,还是技术描述,或是财务规划。

稍作调整后,再拿出1份商业计划书去见投资人,直到有2~3家机构出具了TS。

有了TS到最后没获投的项目比比皆是。条款双方达到基本一致时,要尽可能推进下一步的FDD(财务尽调)和LDD(法务尽调),具体的核心条款在SPA当中进行具体的谈判。期间需要注意——第一,日常运营做好数据统计和数据分析的工作;第二个,注意底稿保存好,完善内控,以节省时间;第三,尽调之前完成高管培训,统一口径去回答律所和会所的问题,不然很容易前功尽弃。

尽调之后,就到了签署增资协议以及打款交割的环节。此处别忘了关注“交割前的事项”,比如说劳动合同重新签订,一些专利的完整等。这些先决条件在起草增资协议的时候,公司内部就可以提前准备了,将有助于加速款项的交割。

文章评论(0)