砍价100亿买下一个部门,到底谁赚了?

事情要从三天前说起。8月24日晚间,日本最大制药商武田制药 (Takeda )正式宣布同意以2500亿日元(约24亿美元/166亿人民币)的价格,将旗下的非处方药部门出售给私募股权投资巨头黑石集团,此项交易预计将在明年3月底前完成。

值得一提的是,这一最终价格相较武田制药4000亿日元的初始报价足足低了1500亿日元(约合97亿人民币), “黑石疯狂砍价100亿”的说法便是由此传开来。

时间拉回今年6月份,彼时“武田制药就旗下消费药品业务寻找买方”的 传闻刚开始流传,黑石、贝恩资本和大正制药三家知名机构都将目光锁定了这一标的,竞争之激烈不难想象。而如今,黑石不仅从竞标中胜出,而且还拿到了令人艳羡的超低价。不过,黑石是“捡了便宜”,但武田制药也未必就亏。

只是谁也没想到,转折来得如此之快。仅一年多时间,武田制药就瞄准了另一个选择:降价抛售。

更值得一提的是,武田制药割舍的可谓其一直以来的明星业务。根据公开资料,此次交易标的为武田消费者保健公司(Takeda consumer healthcare company),作为武田制药子公司,其主要产品Alinamin(系列维生素复合片剂及营养饮料)和 Benza(系列感冒药及止咳药)已有60余年历史,在日本有着极高的国民度,可以说是武田制药发展史上的重要助力。

此外根据财务数据,武田制药这一子公司2018财年销售额为641亿日元(约合6.07亿美元),净利润为96亿日元(约合0.91亿美元),净利润率为15%,同年武田制药的净利润率仅为5.2%。

那么问题来了,一项收入可观的明星业务,为什么要卖?

最直接的原因还是要说回那起“蛇吞象”的巨额收购。2019年1月8日,这场耗时8个月,历经5轮出价的并购案最终以622亿美元的定价落下帷幕。将夏尔收入囊中之后,武田制药的市值也随之大涨,并成功跻身全球市值最高制药企业TOP 10 ,成为唯一登上榜单的亚洲制药公司。

但另一方面,武田制药业也开始背上了超300亿美元的巨额债务。为缓解债务负担,武田制药于收购完成的同时宣布了一项价值达100亿美元的非核心资产剥离计划,欲出售包含其旧总部在内的21项非核心资产。

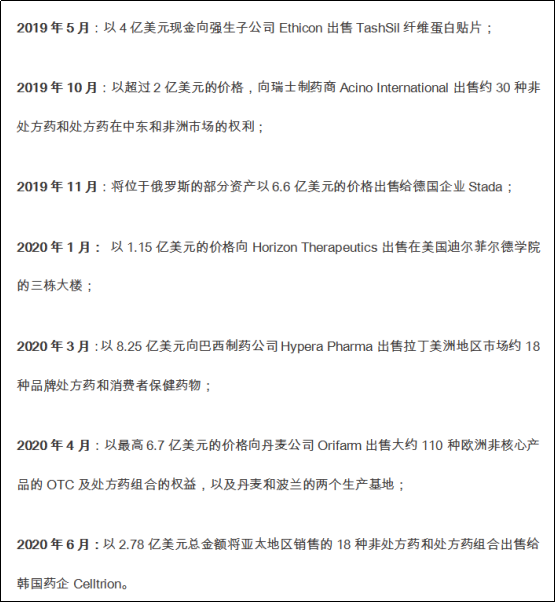

这也意味着,非处方药业务并未武田制药抛售的唯一资产。其实,自资产剥离计划以来,武田制药就一直处于卖卖卖的状态之中,其中部分重要交易如下:

据统计,在过去的一年中,武田制药已完成超70亿美元的资产剥离。实际上,若进一步来看,武田制药“壮士断腕”般系列动作的背后,也远并非“还债”那么简单。

先看一组数据:在2020——2030的十年间,武田制药专利到期的药品将多达十余款,其中年收入超300亿日元的占100%,超500亿日元的超过45%。这则意味着,除了背负的债务,武田制药剥离非核心资产更深层次的原因,则还是逃不过大型制药企业普遍面临的专利批量到期风险。

回到此次24亿美元出售非处方药部门的事件上来,用Morningstar机构分析师Jay Lee的话说总结,“这与武田的核心业务几乎没有重叠,其剥离不仅有助于其实现偿还债务的目标,且能够专注于核心业务领域。”这里的核心业务领域,则是武田制药当下聚焦的肿瘤、罕见病、神经科学、消化和血液制品五大领域,其2019销售额占据武田制药总销售额的79%。

所以这次抛售之于武田制药,不仅是“瘦身”的必要动作,同时也意味着其“100亿美元的非核心资产剥离计划”已接近尾声。

说完武田制药为什么“卖”,再来看黑石为什么“买”?

黑石想必不用多说了。作为全球最大的私募股权投资基金,黑石集团于1985年诞生,如今资产管理规模已达5500亿美元,其创始人苏世民也因此被誉为“私募界的巴菲特”。

今年7月份,黑石宣布旗下Blackstone Life Sciences V基金获得超额认购,最终按照预期募集的金额上限完成募集,基金规模达46亿美元,成为有史以来规模最大的生物医药基金。弹药充足,黑石在医疗健康领域大扫货也被认为正式启动。

但武田制药的非处方药这样一个没什么尖端技术、医药研发属性不强的偏向于保健品的业务,黑石究竟看上了他什么?

“武田消费者保健公司处于有利位置,可以在日本发展其既有品牌,并推出新的和扩展的产品系列。我们认为其在日本乃至整个亚洲都具有巨大的潜力,我们相信黑石集团的全球网络和专业知识可以加速其增长。”黑石日本私募股权负责人坂本厚彦在一份声明中如此表示。

而相较这一官方回应,业界不少人士则给出了更详尽的理由,来说明黑石到底“捡了个怎样的便宜”:

首先的确如黑石声明中所说,武田明星产品Alimina和Benza在日本市场的极高声誉,借助这两个民族品牌来拓展新产品,的确具备一定先天优势;

其次是保健品市场需求量的猛增。以中国为例,根据京东商城的数据显示,2020年Q1季度营养保健品类销量增速十分明显,如FANCL Health Science 就同比增长高达25倍等等;

再者便是可观的业绩前景,前文已有提及,这里不再赘述。

事实上,这已是黑石短短二十天内在医疗领域的第二起大手笔。此前8月5日,黑石宣布以47亿美元(约合326亿元人民币)收购基因族谱网站Ancestry.com,缔造了其历史上金额最高的单笔收购案。

在更早之前的4月13日,黑石还宣布与RNAi疗法公司Alnylam达成广泛的战略合作关系,其中黑石在这轮合作中投入的高达20亿美元的战略投资,创下了生物医药领域的最高投资记录。

再算上收购武田消费者保健部门的24亿美元以及其他大大小小收购,短短4个月内,黑石在医疗领域已疯狂扫货已是百亿美元的规模。不过有趣的是,很难想象在2018年之前,黑石对于生物医药的布局几乎空白,直到2018年10月,其收购生命科学投资公司Clarus,并以此为基础组建了黑石生命科学集团后,才正式进军医疗投资领域。

发展到如今,黑石在生物医药领域主要遵循三大策略:

2、为研发后期的药物投资。如2020年6月11日宣布投入3.5亿美元,获得肾病药物bardoxolone的销售权益;

3、对早期公司的成长性投资。如2019年2月向开发治疗血栓药物的AnthosTherapeutics投入2.5亿美元。

如今来看,杀入医疗领域不到两年,黑石的确轻松做到了“其他公司做不了的事情”。而“野蛮生长”之下,一个属于黑石的医疗帝国正徐徐显现。

到这里答案已显然:这是一桩没有亏本的买卖。武田制药既剥离了非核心资产,同时套取了“还债”资金;黑石低价“捡了个便宜”,同时其在医疗领域的布局也再进一步,结果双赢。

要说启示,那么对于企业来说,武田制药在充满挑战的行业大势中不断剥离非核心资产、聚焦核心业务的战略是一个值得思考和借鉴的例子,正如有人说,“有时候舍弃是为了轻装上阵”。而对于投行来说,黑石苏世民则在今年上半年已言简意赅地表达了建议:备足资金、放眼全球、先稳住阵脚,再观察机会。

最后借此机会谈一下2020年以来的医疗并购市场。Evaluate Vantage数据显示,受疫情影响,2020上半年医疗领域已完成并购的平均规模低于过去10年的任何时候。具体来说,2020年上半年医疗领域平均收购规模仅为1.08亿美元,是自2015年以来首次出现全面下滑;交易数量仅为57起,而近十年来巅峰时期的交易量为2015年的251起、2016年的263起。

诚然,在今年特殊的疫情背景中,医疗领域难再重现动辄600亿、700亿美金的巨额交易。不过有趣的是,也正是在这魔幻的一年,并购圈上演了魔幻的一幕:前有诊断测试制造商QIAGEN要价“水涨船高”,导致赛默飞115亿美元收购告吹;后有武田制药降价100亿,黑石“捡便宜买下一个部门”。

不过不管怎样,上半年已经过去,2020下半年,让我们心怀期待。

2、黑石46亿美元“王炸”,正面硬刚红杉高瓴,医疗盛宴来了

3、美国黑石集团创始人苏世民:做大事和做小事的难易程度是一样的

4、武田158亿变卖业务的背后,是亚洲第一药企的焦虑与野望

文章评论(0)