2015年以来,国内CRO市场迎来一片欣荣之景,个中缘由,除了药物研发环境改善、药物评审加速、政策支持外,还有国际CRO产能向国内转移,以及国内医药企业对医药研发需求的逐步释放等因素。

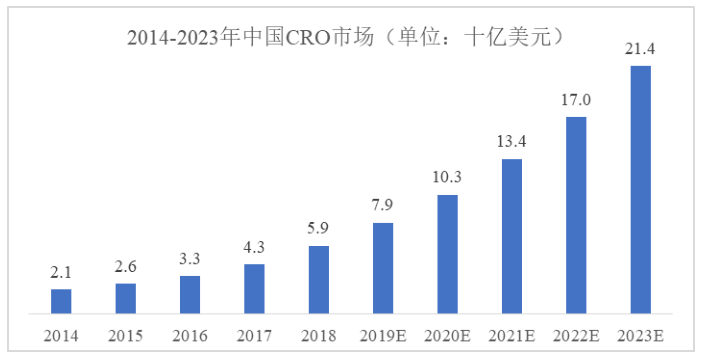

根据弗若斯特沙利文数据:2021年全球CRO市场规模约为796亿美元,预计到2023年全球市场规模将达到952亿美元,复合年增长率为8.1%。2021年我国CRO市场规模约为134亿美元,预计到 2023年将增长至214亿美元,复合年增长率为29.9%,远高于全球市场增速。在CRO行业形式一片大好之时,潜藏的危机也开始逐渐浮出水面。

2月8日,美国商务部工业与安全局(BIS)挂网公开了更新的“未经证实名单(Unverified List,简称UVL)”,其中药明生物和药明生物(上海)就在其列,这则消息给了中国的CRO企业一记暴击,CRO板块全线大跌,截止2月11日,领头羊药明康德A股市场已跌去20.73%。

在此背景下,人们不禁发出疑问,CRO企业能否不被“卡脖子”,能否减少对美国等国际市场的依赖,中国的CRO行业还有投资价值吗?

CRO 行业于20世纪70年代起源于美国,随着美国药物研发的复杂化和制药行业竞争的激烈化,制药企业为降低成本和风险逐步将研发外包,此外再叠加全球药物研发的持续投入等因素,CRO行业在过去几十年高速成长。然而在中国,CRO则是近二十年来才发展起来的新兴行业。1999年,在全球医药药物化学领域小有名气的李革回国考察发现,国内的医药研究机构虽说在原研药领域已经具备了一定的研发能力,但是先进的生产技术却依旧掌握在国外药企手中,而且从技术到生产还普遍存在脱节的情况。2000年,李革回国创业,在无锡创办了药明康德。随后几年来,国家医药政策逐渐完善,医疗改革和医药市场逐渐扩容,为整个药品和医疗机械提供广阔的市场空间,同时国内外制药企业为了快速抢占市场份额,大量投入研发费用,CRO作为医药行业中的“卖水人”,也迎来重要发展机遇。根据弗若斯特沙利文数据,我国CRO市场规模由2014年的21亿美元增长至2018年的59亿美元,2014年-2018年年均复合增速为29.2%。预计到2023年将增长至214亿美元,2018年-2023年年均复合增速约为29.6%。规模虽小,但增速远高于全球市场平均水平。

中国CRO市场规模

来源:百诚医药招股书

与此同时,目前国内CRO业务渗透率也是远低于全球平均水平。全球市场CRO业务渗透率已由2014年的27.69%提升至2019年的35.31%,且有望继续实现每年2个百分点左右的增长,而国内CRO业务的渗透率仍在26%上下徘徊,市场空间仍然很大。

市场的高景气也体现在CRO巨头的业绩上,药明康德、泰格医药、康龙化成扣非净利润从2017年的9.79亿元、2.4亿元、2.19亿元增长至2021年(预告)的40.3亿元、12.29亿元、13.21亿元,年复合增长率77.9%、103.1%、126%。

市场空间大、增长率高,公司业绩也表现亮眼,一切如此美好,但为何自2021年以来二级市场CRO行业出现两极分化?药明生物、泰格医药均大跌超20%,“时间的朋友”高瓴资本也大幅抛售CRO,国内CRO高速增长的逻辑松动了吗?

国内CRO行业预期高速增长的逻辑主要有三点:一是近年来创新环境持续优化,新药研发积极性不断提升,国内对创新药、仿制药研发的需求加速释放,带动CRO行业高速发展;二是国内药企研发外包需求增加,制药企业为加速药品注册上市,委托CRO企业进行医药研发缩短研发周期、降低研发成本;三是药品国家集中采购倒逼仿制药一致性评价进度加快。在以上因素的影响下,市场一致看好CRO赛道,CRO赛道也经历了长达3年的暴涨,但CRO企业估值也出现了明显的泡沫化。药明康德去年最高估值达到165倍,昭衍新药169倍、康龙化成136倍、泰格医药90倍……对比贵州茅台历史最高市盈率也只有59.8倍。永远高速增长的市场是不存在的,永远上涨的板块更不存在。2021年11月19日,CDE出台《以临床价值为导向的抗肿瘤药物临床研发指导原则》,强调以临床价值为导向做新药研发,反对低水平重复性建设,给泛滥的Me-too药降了降温,让不少创新药企知难而退。

激情褪去,国内创新药野蛮扩张的时代终将过去,从创新药二级市场的表现也可见一斑,港股创新药企惨遭抛售,A股恒瑞医药回撤超50%,创新药新股破发魔咒挥之不去,创新药将回归稳步增长的新常态,与之对应的CRO行业增长预期也将重新评估。

医保谈判现场的激烈交锋,让全国群众看得大呼过瘾,但也反映出国内创新药企的利润空间越来越小。国家药品集采固然推动了仿制药一致性评价工作的进展,但一方面入选集采的品种价格大幅下降,另一方面未入选的品种、中小药企或将面临被市场淘汰。

医保价格谈判和集采,所传递更深层次的信息是:医药产品过剩、患者支付能力不足。在国内市场成为存量市场后,创新药、仿制药企必将面临整合,在有限的“医保资金”争夺中,上游CRO能分到的蛋糕也将缩小。此外,一些管线比较多的大型创新药企业如百济神州、恒瑞医药也开始自建CRO团队。因为对于大型创新药企而言,自建临床团队成本反而更低,质量也更有保障。受此影响,去年开始,尤其是今年以来,二级市场CRO龙头估值大幅回缩,甚至腰斩,行业的估值也开始回归正常。当资本热情褪去,国内CRO市场成为存量市场,那么“出海”则是国内CRO行业最重要的增长点。

随着医药改革深入,国内药品监管政策逐步与国际接轨。2017年6月,原CFDA加入国际人用药品注册技术协调会(ICH);2018年6月,新组建的NMPA进一步成为ICH管理委员会成员,并参与ICH指导原则的制订。这意味着中国药品注册的技术要求、上市后监测的要求,已开始逐渐与国际接轨。在此背景下,严重“内卷”的国内创新药企也在积极开展“出海”进展。而CRO的桥梁作用,不仅可以帮助国外的新药进入国内,也能帮助国内创新药走出国门,具备全球化能力的CRO可以帮助创新药企通过中美双报、国际多中心临床试验等方式加快产品全球上市速度,最终实现“中国+海外”市场的回报。另一方面,出于成本考虑,国际药企也有向国内转移CRO业务的迫切需求。CRO行业作为知识密集型行业,主要依靠大量医药领域专业技术人员,而我国近年来培养了大量的理工科本科、研究生人才,在大量人才供应下,我国CRO行业平均薪酬几乎是海外同行的一半左右。此外,国内存在明显的人力、物力成本优势,在药物研发各阶段研发费用仅为发达国家的30%-60%,对于跨国药企而言具有较强的吸引力。

成本因素加速推动海外CRO产能向国内转移,近年来,国内许多CRO/CDMO龙头承接了越来越多海外医药巨头的订单,其中康龙化成、凯莱英境外收入占比超85%,药明康德超75%,药明生物超55%。另外,九洲药业、博腾股份、药石科技均占70%左右。

在国际贸易环境不稳定的当下,过度依赖海外市场,对CRO行业而言也存在许多不确定风险。一方面,国内CRO公司对外结汇主要通过美元等外币,人民币兑美元等外币的汇率波动都将实际影响到公司的业绩。

更重要的是,中美关系的不确定,为国内CRO公司的国际化之路蒙上了阴影。此次美国商务部对药明生物的“制裁”,虽然看起来影响不大,但也为国际化道路上的CRO公司们敲响一记警钟。

因此,出海的CRO除需要在成本上保持领先优势,在技术上赶超国外CRO外,还需要确保供应链的稳定性,核心设备国产替代势在必行,唯有做到不被“卡脖子”,才能真正做到国际化,保持持久的竞争力。

目前我国CRO市场处于高速增长阶段,相比创新药企,CRO公司业绩确定性更强,但也存在估值过高的问题。与此同时,虽然国际贸易环境并不稳定,国际市场存在诸多不利因素,但无论是国内医药市场环境还是国际医药公司的需求,都让全球化成为国内CRO的必然选择。对于国内CRO而言,“出海”即是机遇也是挑战,如何打好“出海”这张牌,将决定未来国内CRO估值的高低。

1. 各大公司招股书、年报。来源:官网2.《逆势上扬的CRO:一半是海水,一半是火焰》,深蓝观2021.10.283.《CXO低下了高贵的头颅》,格隆汇,2022.01.07

作者:陈正青

声明:本文为作者独立观点,不代表贝壳社公众号立场,仅做分享交流。如需转载,请留言。

文章评论(0)