仿制药突围与转型,从福元医药看我国仿制药产业格局

新药研发时代已经到来,带着各类先进技术的创新药不断冒出,PD-1/L1已成为各大药企的管线标配,小分子化药不停地获批,ADC成为License-out“黑马”不断带来惊喜,120万元一针的CAR-T细胞疗法成功上市了,创新药“卷”出了一波估值回撤。

在这种时代背景下,仿制药似乎越来越无人问津。多数仿制药企业,纵使营收超百亿元、极力创新转型,依旧逃不过市场的杀跌,选择此时上市的福元医药能否成功突出重围?

作者:黄仲平

✦仿制药企的典型样本

北京福元医药股份有限公司(后简称“福元医药”)的前身是“万生药业”,1999年成立。设立时由北京生物化学制药厂占股71.90%,北京市综合投资公司占股28.10%。之后经历数次股权转让,至第四次股权转让时,首都国投拥有万生药业99%股权。

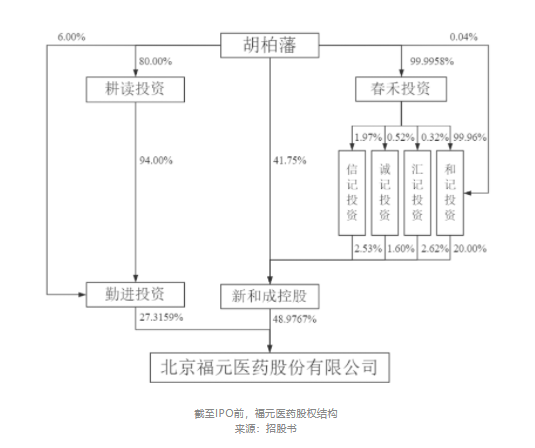

截至IPO前,胡柏藩通过新和成控股、勤进投资合计间接拥有福元医药76.29%股份,为其实际控制人。

从营收数据来看,福元医药可以列入中等规模制药企业行列。

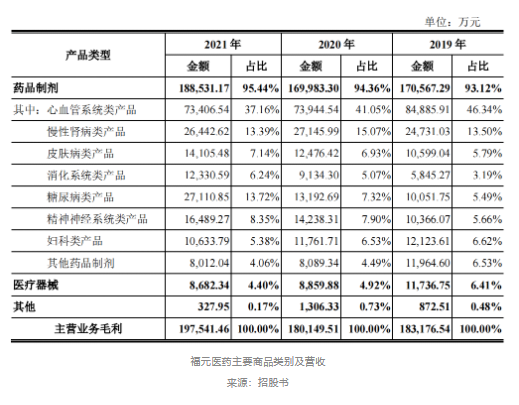

2019—2021年,福元医药总营收分别为18.32亿元、18.01亿元和19.75亿元;净利润分别为2亿元、2.5亿元和3亿元;毛利率分别为75.58%、71.09%和69.65%,该等毛利率均低于同行业可比上市公司平均值。

福元医药主要商品类别包括心血管系统类产品,2021年收入7.34亿元,占总营收的37.16%;糖尿病类产品,2021年收入2.71亿元,占13.72%;慢性肾病类产品收入2.64亿元,占13.39%等。

主打产品包括几个首仿药:氯沙坦钾氢氯噻嗪片、奥美沙坦酯片、复方α-酮酸片、匹维溴铵片等,部分产品在国内市占率可以排到前列。

作为一家仿制药企业,福元医药也在寻求创新,目前管线中有5个创新药项目。不过目前这5个创新药项目均处于药物发现阶段。

2019—2021年的研发费用分别为1.72亿元、1.41亿元和1.8亿元,占总营收比例分别为7.07%、5.56%和6.33%。主要投入为仿制药的研发。

相较于研发费用,福元医药在销售费用的开支上可谓是大手笔。2019—2021年,福元医药销售费用分别达到了12.98亿元、12.37亿元和12.74亿元,占总营收比例达到了53.53%、48.80%和44.90%。

从各类数据来看,福元医药在国内药企中似乎并不出众,但足以成为国内数千家仿制药企业的样本,各项数据都比较有典型意义。比如,占比过低的研发费用、占比过高的销售费用等情况在国内大部分仿制药企业中同样存在。

✦仿制药市场格局塑造日

在过去的二三十年里,中国仿制药产业的发展经历了太多曲折。

上个世纪90年代,跨国药企进入中国时,带来的是从欧美成熟制药工业体系中的产品,并且有着顶级高管团队的加持。而除了产品技术与资源人脉的差距,政策上也是偏向外资为主,在税收和定价上也长时间享受着“超国民待遇”。

如今营收超百亿元,市值超千亿元的国内大药企,如恒瑞医药等,彼时还是初出茅庐。

好在中国人足够能忍耐、足够能吃苦,进入2000年以后国内药企开始进化了。比如:2003—2007年恒瑞的肿瘤化药管线逐渐成型;2010年正大天晴的恩替卡韦落地;豪森的中枢神经和糖尿病平台搭建;通化和甘李两大胰岛素巨头的分家;京新、乐普、信立泰等等心血管产品大户的发力……共同刻画出了国产替代的宏大图景。

进入2010年,仿制药迎来大发展大繁荣时期,但同时也带来了很多严重的问题,比如侵权、临床数据造假、质量问题、权力寻租、支付压力等等。这些问题每一个都非常致命,叠加在一起,很快就要出现系统性问题。

直到2015年,大刀阔斧的改革才真正来临,仿制药一致性评价、国家集采等改革,将仿制药产业塑造成了如今这个局面。

根据《2021年度药品审评报告》显示,2021年仿制药质量和疗效一致性评价注册申请908件。这908件一致性评价申请共涉及331个药品,而在2020年,这个数字为219,同比增长33.8%。

也就是说,2021年,平均每个药品有2.7家药企通过一致性评价。但实际来看,有些药品含有多个规格,例如阿莫西林胶囊包含0.125g、0.25g和0.5g三个规格,相当于增加了药品数量,拉低了每个药品的平均获批企业数。尽管如此,仍有不少药品的获批企业数超过5家。

随着一致性评价持续推进,仿制药竞争将愈加激烈,企业盈利随之压缩。

然而,对仿制药企来说,一致性评价还不是致命性冲击,集中采购才是。

集采主要针对仿制药展开,而国内绝大部分药企的主营业务和现金流都是依靠仿制药,因此如何减弱集采对药企的冲击已经成为当下的药企必修课。多数的中小药企既没有足够的现金流,也没有相应的人才储备,更没有创新的动力和意愿,还没有掉头的魄力,多数还在痛苦地挣扎。

在带量采购常态化背景下,仿制药企业该如何破局,是往上游延伸,一体化发展控制成本,还是积极布局创新药,转型升级,亦或是积极拓展海外销售渠道,向外发展?这是需要认真思考的问题。

✦仿制药企转型路径

创新药是医药发展的推动力,但事实上,仿制药才是国民健康的基本盘。仿制药占比高低,与国民幸福指数、社会发达指数呈正相关。

美国仿制药占处方药量的比例已达约90%,金额占比只有10%左右,而中国仿制药金额占比仍在70%以上,占比较高。

参照上述医药销售体系发达国家的发展路径,国内未来仿制药销售总金额可能不会持续维持高占比状态。

而集中采购将加快这一趋势。

集采重压,标志着仿制药红利时代彻底终结。相应地,关于仿制药企业的转型,一直是业界普遍关注的焦点话题。可问题在于,在这场竞争激烈的“战役”中,仿制药企业该选择哪种转型路径才能成功突围呢?又有哪些转型突围“先行者”已见成效呢?

从目前各大仿制药企的转型方向看,主要有几个主要的转型路径:

一是往纵向一体化发展,向上游原料药领域拓展,实现产业链一体化,打造成本优势,如华海药业、普洛药业等;

二是往非医保业务方向努力,如进军医美领域的华东医药、四环医药等;

三是往创新药方向发展,这是大药企的主要选择,如恒瑞医药、正大天晴等;

四是布局高端仿制药、首仿药、改良型新药或生物类似药,这是中小型仿制药企的主要选择,如上文所述的福元医药等。

在率先突围的各药企中,不论选择何种转型路径,都渐渐显现成效。

恒瑞医药等大药企虽然股价还在底部挣扎中,但创新转型已经渐入佳境,Ⅰ类新药接二连三获批表明创新药已经逐渐进入收获期;华东医药2021年医美、工业微生物板块分别实现收入4.18亿元、10.02亿元,同比大幅增长69.2%、123.28%,业绩表现极为抢眼等等。

结语

从需求端看,仿制药还未能极大地满足当前的市场,但如果从利润率看,仿制药利润还会再降。

这也就是说,一方面许多没有能力的中小药企将很快被市场淘汰,市场集中度将进一步提高,而另一方面,整个仿制药产业也将往更为高端的方向差异化发展。这是产业一个良性的发展过程,虽然残酷,但是有益。(了解更多详情,VXGZH:贝壳社)

参考资料:

1、福元医药招股书;

2、《集采重压之下,仿制药企的转型选择,谁能赢下这场战役?》,粽哥2025,2022-6-7;

3、《国采加速落地,化学仿制药企业的出路在哪里?》,火石创造,2021-6-10;

4、《中国仿制药往事》,赛柏蓝,2021-9-3;

5、《仿制药也有春天》,医药地理,2022-6-9.

文章评论(0)